[ad_1]

Je fais partie de l’industrie bancaire hypothécaire depuis 1983 – 39 ans à ce jour à travers différents marchés du logement. Et bien que mes rôles les plus récents aient été plus importants, mon esprit a tendance à penser comme je le faisais lorsque j’étais l’un des principaux initiateurs de prêts à Denver au tout début.

En fait, ce sont les compétences que j’ai acquises dans la vente de prêts qui m’ont aidé à développer ma capacité à influencer les dirigeants politiques et d’autres acteurs de l’industrie lorsque j’étais commissaire fédéral au logement et PDG de la Association des banquiers hypothécaires. Vendre des prêts ou influencer les dirigeants politiques n’est rien de plus que vendre une idée et assurer le leadership afin que d’autres personnes soient d’accord.

Ainsi, lorsque je parle aux initiateurs de prêts aujourd’hui, je reviens à mes débuts lorsque les taux hypothécaires fixes dépassaient 14 % et qu’il n’y avait absolument aucun refinancement à faire. À bien des égards, c’était similaire à aujourd’hui, à une exception près : lorsque j’ai commencé, je n’avais pas été gâté par un marché du logement comme celui de 2020 et 2021. Je n’avais pas été nourri de volumes de refinancement comme jamais auparavant. été vu aux États-Unis.

Franchement, je pense que le Réserve fédérale a dépassé le marché et, par conséquent, il a rendu un très mauvais service à l’économie américaine, en particulier au secteur des prêts hypothécaires et du logement.

Cela a créé une demande massive d’achats de maisons alors que les consommateurs se disputaient pour remporter un contrat de vente et obtenir une maison avec un faible taux d’intérêt à un chiffre. Il en est résulté une appréciation scandaleuse des prix de l’immobilier d’environ 34% à l’échelle nationale en seulement deux ans. Il a mis en boîte de nombreux acheteurs d’une première maison qui se sont retrouvés incapables de rivaliser avec des acheteurs disposés à placer une offre non conditionnelle au-dessus du prix total.

Mais ce qui est pire, c’est que la Réserve fédérale, ainsi que la législation de relance prévue par le Congrès en réponse à la covid, ont mis une quantité excessive de pouvoir d’achat (espèces) entre les mains des consommateurs.

La frénésie des dépenses a pris toute une nation au dépourvu car elle n’était pas suffisamment préparée pour répondre à la demande massive de biens et de services. Les pénuries de la chaîne d’approvisionnement, dont beaucoup persistent encore aujourd’hui, ont fait monter en flèche tout, des nouvelles voitures aux coûts de base du bois de longueur aléatoire.

La nation, épuisée par deux ans de fièvre des cabines due au covid, a commencé à voyager littéralement partout à la fois. Les pénuries de main-d’œuvre qui ont suivi pour le personnel des aéroports, des compagnies aériennes, des hôtels, des restaurants, etc., ont fait grimper les prix et baisser la disponibilité.

Pour les prêteurs hypothécaires, le résultat s’apparente à avoir une nuit entière à l’université pour être confronté à une horrible gueule de bois le lendemain. Cela signifie une contraction massive de la demande de prêts hypothécaires, des marges plus serrées, des licenciements d’entreprises et un «rajustement» et des inquiétudes quant à ce que l’avenir nous réserve.

De nombreux initiateurs de prêts qui dépendaient le plus du volume de refinancement se sont réveillés en 2022 pour se rendre compte que les compétences nécessaires pour vendre une hypothèque via un agent immobilier ou un autre partenaire de référence dans un marché à taux en hausse sont entièrement différentes du refinancement de quelqu’un dans un 2-3% taux hypothécaire.

Mais à tous les initiateurs de prêt, permettez-moi de vous rappeler quelques points clés :

1. Le marché du logement ne sera pas comme ça pour toujours.

Aussi rapidement que les taux ont chuté en mars 2020, aussi rapidement qu’ils ont augmenté en 2022, les marchés changent. Glenn Stearns, fondateur et PDG de Prêt en natureest un habitué de TikToker et dans une vidéo, on lui a demandé les leçons les plus importantes qu’il avait apprises en affaires et sa réponse a été « Cela aussi passera ».

Tout comme la Fed a réagi de manière excessive avec la relance, elle réagit probablement de manière excessive dans son resserrement quantitatif, ce qui signifie que les taux hypothécaires vont certainement baisser, probablement plus tard l’année prochaine. En fait, l’économiste en chef du MBA prévoit des taux d’environ 5 % d’ici la fin de l’année prochaine. Les choses iront mieux.

2. Vous avez un énorme avantage sur toute autre personne qui occupe un poste de « vente ».

Un acheteur potentiel, même assis à l’écart en raison de la peur et de l’émotion, a une différence clé. Ils vouloir posséder une maison. Le produit est déjà vendu. Il n’est pas nécessaire de les convaincre qu’ils devraient vouloir devenir propriétaires.

En fait, plus de 90 % des Américains veulent posséder une maison à un moment donné. Les inquiétudes concernant les prix des maisons, les taux hypothécaires, l’admissibilité, etc. peuvent les freiner. Mais ils sont déjà vendus sur le produit. C’est un énorme avantage.

3. Les données peuvent vous aider dès maintenant.

Le marché du logement n’est tout simplement pas si mauvais. En fait, même si le MBA vient d’abaisser ses prévisions pour 2023, le volume prévu fera tout de même de l’année prochaine l’une des meilleures années hypothécaires des 20 dernières années. En fait, même si cela ne correspondra pas à 2020 ou 2021, le volume d’achat de prêts hypothécaires devrait être meilleur que n’importe quelle année de 2002 à 2020.

Et cette industrie a réalisé une bonne marge et de bons revenus pendant la plupart de ces années (à part la Grande Récession). Ainsi, à mesure que l’industrie se redimensionnera, ce qui se produit rapidement, les marges reviendront et nous aurons de solides années devant nous.

4. Les acheteurs potentiels veulent acheter.

Les médias et l’hyperbole effraient les acheteurs potentiels, mais parier sur la valeur d’une maison est l’un des plus grands paris que l’on puisse faire. Lorsque les taux hypothécaires baisseront, les acheteurs de maison viendront en masse et ce sera à nouveau un marché de vendeurs.

Acheter maintenant, c’est être capable de négocier en tant qu’acheteur. Et une chose que l’histoire montre, comme l’illustre le graphique ci-dessous du site de la Réserve fédérale (FRED), c’est que les prix des maisons augmentent toujours. Même en tenant compte des huit récessions depuis 1960, les prix des maisons se redressent toujours et augmentent. Donc, essayer de chronométrer le marché du logement, c’est comme chronométrer Bitcoin.

Il n’y a absolument aucune certitude quant au timing. Mais avec les maisons unifamiliales dans ce pays, les prix médians ne font qu’augmenter avec le temps.

5. Les années à venir apporteront une forte demande.

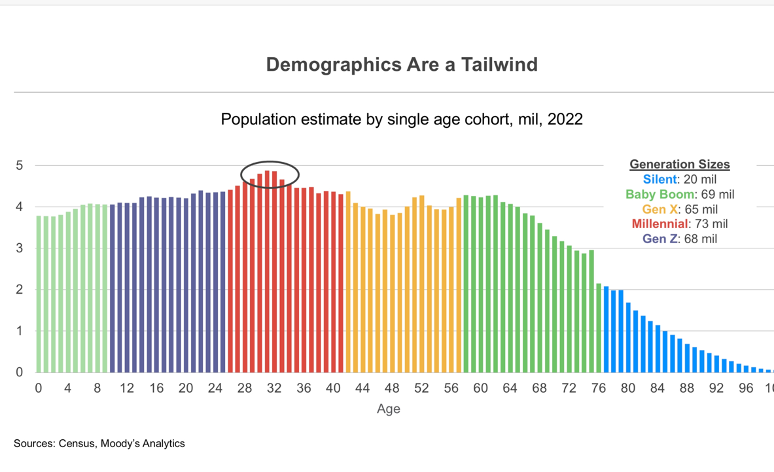

Comme Mark Zandi, l’économiste en chef de Moody’s Analytics, a déclaré dans une présentation récente, des millions d’Américains sont sur le point d’atteindre l’âge médian des acheteurs d’une première maison : 34 ans. La répartition par âge de la population devrait entraîner une demande constante, car des millions de milléniaux vieillissent maintenant dans cette tranche d’âge critique. En fait, il s’agit de la plus grande vague de population à vieillir dans ses années d’achat d’une maison que la nation ait jamais connue.

La psychologie de notre industrie – des initiateurs de prêts et des agents immobiliers – peut être si émotive lorsque les choses ne fonctionnent pas parfaitement. Mais c’est à ce moment que les vrais professionnels redoublent d’efforts.

Ceux qui s’engagent dans des activités de vente plus cohérentes et apportent des concepts à valeur ajoutée, dont certains sont ici dans cet article, seront ceux qui aideront à motiver ceux de ce marché. Pratiquer l’optimisme et rechercher de bonnes données pour soutenir vos efforts sont essentiels au succès.

L’industrie a ses cycles, mais rappelez-vous simplement : la taille globale du marché du logement l’année prochaine sera un marché assez fort historiquement, les prix des maisons augmentent toujours avec le temps, la vague de demande due à la démographie est tout simplement irréfutable, et bien sûr « cela aussi passer. »

David Stevens a occupé divers postes dans le financement immobilier, notamment en tant que vice-président principal de la famille unifamiliale chez Freddie Mac, vice-président exécutif de Wells Fargo Home Mortgage, secrétaire adjoint du logement et commissaire de la FHA et PDG de la Mortgage Bankers Association.

Cette colonne ne reflète pas nécessairement l’opinion de la rédaction de HousingWire et de ses propriétaires.

Pour contacter l’auteur de cette histoire :

Dave Stevens à [email protected]

Pour contacter l’éditeur responsable de cette histoire :

Sarah Wheeler à [email protected]

[ad_2]

Source link -1