[ad_1]

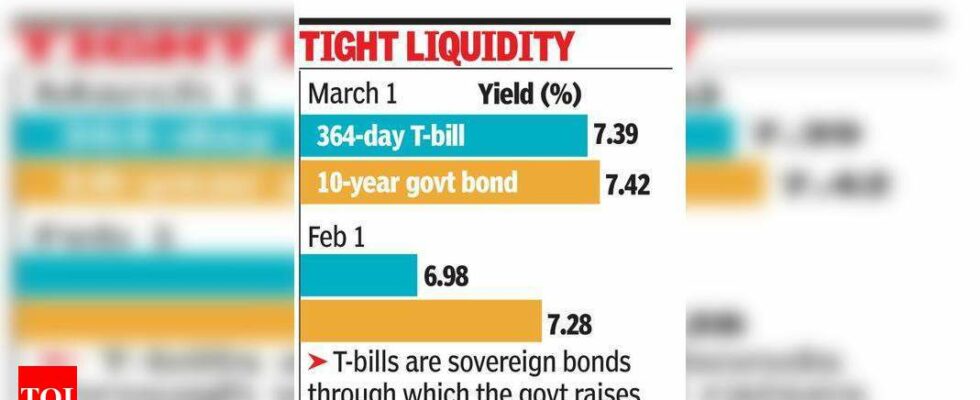

Mumbai : L’inversion des rendements sur le marché des titres d’État (G-Sec), qui a commencé il y a quelques semaines, s’est propagée mercredi dans l’extrémité la plus courte du spectre. Les rendements des bons du Trésor à 364 jours (bons du Trésor) ont atteint 7,39 %, soit seulement 3 points de base (100 points de base = 1 point de pourcentage) de moins que les G-Sec à 10 ans à 7,42 %.

Cela est principalement dû à la situation de liquidité tendue sur le marché monétaire et à l’incertitude sur les taux d’intérêt à court terme, ont déclaré des économistes et des acteurs du marché obligataire.

Les bons du Trésor sont une forme d’obligations souveraines grâce auxquelles le gouvernement lève des fonds pendant moins d’un an. Lors de la vente aux enchères de bons du Trésor de mercredi, alors que le seuil pour 364 jours était de 7,39 %, les chiffres correspondants pour 182 jours étaient de 7,3 % et pour 91 jours de 6,94 %. Il y a à peine un mois, les rendements étaient respectivement de 6,98 %, 6,93 % et 6,56 %, selon les données de RBI.

Une inversion des rendements se produit lorsque les négociants en obligations et les investisseurs s’attendent à une incertitude à court ou moyen terme et préfèrent donc placer leur argent dans des titres à long terme. Puisqu’ils préfèrent vendre des obligations à court et à moyen terme, les prix de ces titres chutent et les rendements augmentent. D’autre part, l’achat de titres à longue échéance entraîne une hausse des prix des obligations, qui se traduit par une baisse des rendements.

La semaine dernière, le rendement des G-Secs à 10 ans était supérieur de quelques points de base au rendement des papiers à 30 ans. Les économistes et les acteurs du marché obligataire s’attendent à ce que cette situation perdure encore un certain temps.

« Il y a une pénurie de liquidités sur le marché », a déclaré l’économiste en chef de la Bank of Baroda, Madan Sabnavis.

« Mars sera un mois exceptionnel car il y aura des rachats, des paiements anticipés d’impôts, des États accélérant leurs emprunts et aussi une demande de fin d’année des entreprises. Cela maintiendra les taux dans la fourchette supérieure à coup sûr », a-t-il déclaré dans une note. « Pour couronner le tout, le spectre d’une inflation restant supérieure à 6% en février a également jeté une ombre sur le marché, les attentes d’une nouvelle hausse des taux n’étant plus exclues. »

Outre le chiffre de l’inflation intérieure qui devrait dépasser la fourchette supérieure du seuil de 2 à 6 % de la RBI, de solides données économiques américaines pèseront également sur les taux en Inde, ont déclaré les acteurs du marché obligataire. La demande de fin d’année de papiers à long terme pour investir dans des produits d’assurance offrant des rendements non imposables pourrait également tirer les rendements de ces papiers vers le bas, ont déclaré les acteurs du marché.

Aux États-Unis, une série de données économiques solides récentes a également entraîné une flambée des taux à court terme qui, à son tour, a renforcé le dollar. « Pour défendre la roupie, la RBI pourrait avoir du mal à relever à nouveau ses taux », a déclaré un courtier en obligations d’une institution locale.

Lors de sa dernière réunion de fixation des taux, la RBI avait relevé les taux d’intérêt de 25 points de base, mais n’était pas sûre de l’avenir.

Cela est principalement dû à la situation de liquidité tendue sur le marché monétaire et à l’incertitude sur les taux d’intérêt à court terme, ont déclaré des économistes et des acteurs du marché obligataire.

Les bons du Trésor sont une forme d’obligations souveraines grâce auxquelles le gouvernement lève des fonds pendant moins d’un an. Lors de la vente aux enchères de bons du Trésor de mercredi, alors que le seuil pour 364 jours était de 7,39 %, les chiffres correspondants pour 182 jours étaient de 7,3 % et pour 91 jours de 6,94 %. Il y a à peine un mois, les rendements étaient respectivement de 6,98 %, 6,93 % et 6,56 %, selon les données de RBI.

Une inversion des rendements se produit lorsque les négociants en obligations et les investisseurs s’attendent à une incertitude à court ou moyen terme et préfèrent donc placer leur argent dans des titres à long terme. Puisqu’ils préfèrent vendre des obligations à court et à moyen terme, les prix de ces titres chutent et les rendements augmentent. D’autre part, l’achat de titres à longue échéance entraîne une hausse des prix des obligations, qui se traduit par une baisse des rendements.

La semaine dernière, le rendement des G-Secs à 10 ans était supérieur de quelques points de base au rendement des papiers à 30 ans. Les économistes et les acteurs du marché obligataire s’attendent à ce que cette situation perdure encore un certain temps.

« Il y a une pénurie de liquidités sur le marché », a déclaré l’économiste en chef de la Bank of Baroda, Madan Sabnavis.

« Mars sera un mois exceptionnel car il y aura des rachats, des paiements anticipés d’impôts, des États accélérant leurs emprunts et aussi une demande de fin d’année des entreprises. Cela maintiendra les taux dans la fourchette supérieure à coup sûr », a-t-il déclaré dans une note. « Pour couronner le tout, le spectre d’une inflation restant supérieure à 6% en février a également jeté une ombre sur le marché, les attentes d’une nouvelle hausse des taux n’étant plus exclues. »

Outre le chiffre de l’inflation intérieure qui devrait dépasser la fourchette supérieure du seuil de 2 à 6 % de la RBI, de solides données économiques américaines pèseront également sur les taux en Inde, ont déclaré les acteurs du marché obligataire. La demande de fin d’année de papiers à long terme pour investir dans des produits d’assurance offrant des rendements non imposables pourrait également tirer les rendements de ces papiers vers le bas, ont déclaré les acteurs du marché.

Aux États-Unis, une série de données économiques solides récentes a également entraîné une flambée des taux à court terme qui, à son tour, a renforcé le dollar. « Pour défendre la roupie, la RBI pourrait avoir du mal à relever à nouveau ses taux », a déclaré un courtier en obligations d’une institution locale.

Lors de sa dernière réunion de fixation des taux, la RBI avait relevé les taux d’intérêt de 25 points de base, mais n’était pas sûre de l’avenir.

[ad_2]

Source link -37