[ad_1]

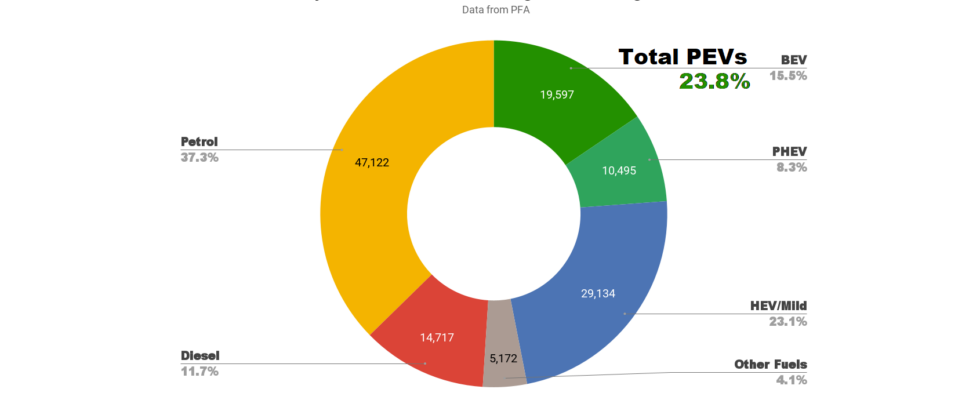

La part des véhicules électriques rechargeables en France a atteint 23,8 % en février, contre 20,1 % en glissement annuel. La part des véhicules entièrement électriques a augmenté, tandis que les hybrides rechargeables sont restés statiques. Le volume automatique global était 126 237 unités, en hausse de plus de 9 % en glissement annuel. La Dacia Spring a été une fois de plus le tout électrique le plus vendu.

Le résultat combiné des plugins de février de 23,8 % comprenait 15,5 % de véhicules entièrement électriques (BEV) et 8,3 % d’hybrides de plugins (PHEV). Ces parts respectives se comparent à 20,1 %, 11,7 % et 8,4 % en glissement annuel. Toute la croissance de la part est venue des BEV.

Alors que les hybrides sans prise (HEV) augmentent également leur part de marché (ajoutant 2,6 % en glissement annuel), les groupes motopropulseurs traditionnels à combustion uniquement ont connu leur 4e mois consécutif avec moins de 50 % de part de marché (49,0 %).

Avec des groupes motopropulseurs uniquement diesel représentant désormais une part de 11,7 % et une baisse d’environ 0,5 % par mois récemment, nous pouvons nous attendre à ce qu’ils tombent à moins de 10 % au cours de l’été.

Meilleures ventes

Le BEV le plus vendu en février était à nouveau le Dacia Spring, qui occupe la première place depuis trois mois. La deuxième place était la Tesla Model Y et la Peugeot 208 est arrivée troisième.

Comme d’habitude, nous n’avons que des données partielles pour les modèles BEV, nous ne pouvons donc pas encore détecter l’arrivée de nouveaux arrivants à de faibles volumes de livraison initiaux.

Parmi les modèles «nouveaux» du top 20, la Renault Mégane continue d’être forte, à la 5e place, mais pas aussi dominante qu’elle l’était au S2 2022. La MG4 continue de bien faire, étant dans le top 10 pour la troisième année consécutive mois, à la 6ème place.

Revenons maintenant en arrière pour voir l’image de trois mois :

Ici, fort de ses trois best-sellers mensuels récents, Dacia Spring est nettement en tête, en nette amélioration par rapport à sa 5ème place sur la période septembre-novembre.

Le Spring a une marge décente devant le Tesla Model Y et Renault Megane.

Le modèle Y lui-même a pris de l’ampleur par rapport à la fenêtre de trois mois précédente, lorsqu’il était en 5e position. La Mégane, en revanche, a perdu deux places sur la période, par rapport à sa précédente avance.

Voici les principaux grimpeurs par rapport aux trois mois précédents :

Voici les modèles qui perdent leur rang :

D’autres mouvements au sein du top 20 ont été plus modérés.

Le Tesla Model Y est actuellement produit au rythme d’environ 18 000 unités par mois à Gigafactory Berlin (et toujours en plein essor), qui seront toutes vendues sur le marché européen. Un volume supplémentaire arrive encore de Shanghai.

En 2022, plus de 138 000 unités du modèle Y ont été vendues à travers l’Europe, de loin le BEV le plus vendu dans la région. La production berlinoise fournira peut-être 250 000 unités (ou plus) cette année, plus d’autres de Shanghai. Cela suggère que nous pourrions nous attendre à ce que les volumes mensuels d’un pays donné doublent environ par rapport à l’année dernière – tant que le pouvoir d’achat peut suivre.

Étant donné que les temps d’attente ne sont plus que de 2 à 4 semaines pour certaines variantes du modèle Y, il se peut que Tesla doive ajuster un peu les prix pour équilibrer la demande avec l’offre. Cependant, il a beaucoup de marge pour le faire, tout en maintenant de fortes marges.

Si les volumes d’approvisionnement doublent en effet à peu près (et en supposant que les concurrents les plus proches en Europe comme la VW ID.4 pourraient ne pas être en mesure d’égaler ce doublement), le modèle Y semble inattaquable en tant que best-seller européen cette année encore, avec une avance encore plus grande. qu’en 2022.

Pour rappel, cette force relative d’un modèle à prix élevé (environ deux fois le prix des véhicules historiques les plus vendus en Europe) est en grande partie due à la relative persistance manque d’approvisionnement (vis-à-vis de la demande) des BEV encore plus abordables, comme la Renault Mégane et la MG4.

Avec le temps, peut-être dans des années, le marché des BEV grand public évoluera vers une courbe de demande plus classique, avec des véhicules plus abordables corrélés à un volume plus élevé, plutôt que le schéma anormal actuel de distribution du volume des ventes, façonné par une offre limitée de BEV disponibles. pour la plupart des modèles. Sur le marché automobile français, la courbe de demande d’équilibre ressemblera probablement à peu près aux schémas historiques, par exemple avec le prix médian de 2021 de 23,2 k €, plus l’inflation future. Les pays nordiques supportent une médiane beaucoup plus élevée (Norvège 2021, 34 800 €), tout comme l’Allemagne (2021 – 33 900 €) tandis qu’une grande partie de l’Europe du Sud est encore plus basse (Portugal 2021 – 21 300 €).

Tesla sera bien sûr toujours de la partie, avec un modèle encore plus abordable, qui sera disponible chez « Tesla volume ».

Perspectives

Le marché automobile français a connu une reprise récente, avec 7 mois consécutifs de croissance en glissement annuel. Les problèmes de la chaîne d’approvisionnement sont lentement et régulièrement résolus. Cependant, malgré ces améliorations du côté de l’offre, si le sentiment économique est négatif, la demande peut devenir le facteur contraignant, et il reste à voir où se situera le volume d’équilibre du marché.

La banque centrale française a prévu le mois dernier que le pays sortira de l’hiver après avoir échappé à une récession, contrairement à plusieurs pays voisins. Cela s’explique en grande partie par le fait que les prix de l’énergie se sont quelque peu stabilisés (bien qu’ils soient encore bien supérieurs aux niveaux historiques), aidés par la production d’électricité majoritairement nucléaire en France, qui évite les fluctuations des prix des combustibles fossiles.

Les dernières prévisions prévoient une croissance économique de 0,2 % aux premier et deuxième trimestres – terne, mais meilleure qu’une grande partie de l’Europe. Cela étant, le marché automobile global pourrait poursuivre sa modeste tendance à la reprise en glissement annuel.

Étant donné que les véhicules plug-ins restent compétitifs du point de vue du coût total de possession à long terme, nous pouvons nous attendre à ce que leur demande relative (par rapport à leurs homologues ICE) continue de croître. Cela se traduira par une croissance de la part des plugins en 2023, bien qu’il soit difficile de dire combien.

Que pensez-vous du marché automobile français et de la transition vers les véhicules électriques ? Veuillez passer aux commentaires ci-dessous et participer à la discussion.

Je n’aime pas les paywalls. Vous n’aimez pas les paywalls. Qui aime les paywalls ? Chez CleanTechnica, nous avons mis en place un paywall limité pendant un certain temps, mais cela s’est toujours senti mal – et il a toujours été difficile de décider ce que nous devrions y mettre. En théorie, votre contenu le plus exclusif et le meilleur passe derrière un paywall. Mais alors moins de gens le lisent ! Nous n’aimons tout simplement pas les paywalls, et nous avons donc décidé d’abandonner les nôtres.

Malheureusement, le secteur des médias est encore une entreprise difficile et acharnée avec de minuscules marges. C’est un défi olympique sans fin de rester au-dessus de l’eau ou peut-être même… haleter – grandir. Donc …

[ad_2]

Source link -13