[ad_1]

L’article intitulé « Measuring Contagion Effects of Crude Oil Prices on Sectoral Stock Price Indices in India » examine l’aspect asymétrique de l’effet de contagion sur les indices sectoriels et indique que « compte tenu de la dépendance de l’Inde aux importations de pétrole brut et de la co-dépassementtout stock négatif peut entraîner une baisse de la capitalisation boursière et une perte de richesse pour les investisseurs. »

« Le document a utilisé la distribution de Pareto généralisée pour distinguer le rendement normal des rendements excessifs en déterminant les rendements de seuil, et à leur tour, les rendements excédentaires positifs et négatifs, à savoir les dépassements. La probabilité de dépassements de rendement se produisant simultanément dans ces 10 indices sectoriels ainsi que les dépassements dans le Brent les rendements ont été testés à l’aide d’un logit multinomial cadre. »

Étant une économie dépendante du pétrole, l’Inde importe environ 80 % de ses besoins de consommation. L’Inde est le troisième consommateur de pétrole, juste après la Chine et les États-Unis. De même, l’Inde est le troisième importateur de pétrole brut après les États-Unis et la Chine. Sur le plan intérieur, le pétrole est la principale source d’approvisionnement énergétique total du pays, juste après le charbon, et est également la plus importante en termes de consommation finale totale. La demande de pétrole augmente rapidement. Pourtant, en raison d’une faible richesse naturelle et d’une production intérieure stagnante, l’Inde dépend fortement des importations pour combler l’écart entre l’offre et la demande.

En outre, le secteur pétrolier et gazier est l’une des six industries principales de l’Inde et fait partie des matières premières les plus échangées. Le pétrole a à la fois des attributs de matières premières et des attributs financiers. En tant que matière première, alors que la hausse du prix du pétrole augmente les coûts d’exploitation des entreprises, ce qui entraîne une baisse des cours des actions, en tant qu’actif financier, lorsque le prix du pétrole plus élevé est entraîné par une plus forte expansion de la demande, il affecte positivement les rendements des actions. En utilisant un seuil non variable dans le temps, le document a tenté de mesurer l’impact de contagion des changements extrêmes des prix mondiaux du pétrole brut sur 10 indices sectoriels composites des marchés boursiers indiens.

Le co-mouvement des indices boursiers indiens avec le prix mondial du pétrole brut (Brent) et ces indices affectés par des événements mondiaux majeurs rendent encore plus nécessaire l’étude de la relation entre ces indices et le prix mondial du pétrole brut.

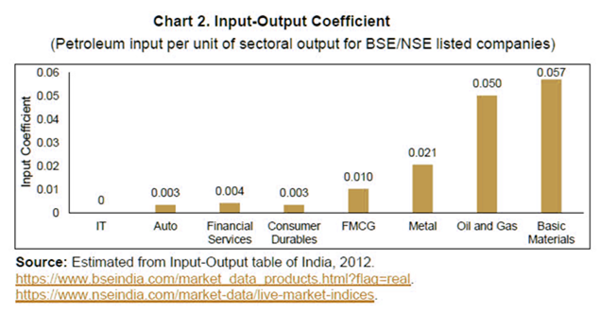

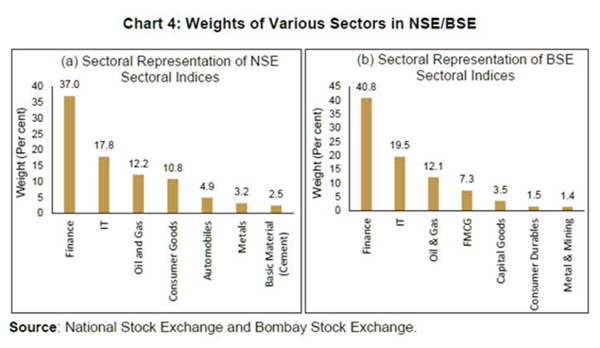

0 indices boursiers sectoriels de l’ESB/ESN ont été mis en correspondance avec le coefficient d’entrée-sortie de l’Inde (MOSPI, 2012) en prenant les produits pétroliers comme intrant. Les coefficients d’entrées-sorties2 dans huit secteurs ont été estimés. Les coefficients d’entrée-sortie plus élevés pour le pétrole et le gaz et les matériaux de base sont conformes aux attentes puisque l’intensité d’entrée des produits pétroliers dans ces secteurs est plus élevée que dans d’autres secteurs, tels que l’informatique et les services financiers.

Une volatilité excessive du prix du pétrole peut affecter les bénéfices attendus même pour les entreprises qui ne sont pas directement liées au pétrole, affectant ainsi les prix des actions.

« Sur les deux dépassements pétroliers – positif et négatif, l’effet de contagion des dépassements pétroliers positifs était non seulement dominant, comme l’indique l’ampleur plus élevée des coefficients positifs, mais a été perçu comme ayant un impact sur les 10 indices boursiers sectoriels contre sept dans le cas d’un pétrole négatif. dépassements », indique le journal. Le dépassement est l’acte ou le fait de dépasser quelque chose, en particulier une limite ou une norme.

Les conclusions du document suggèrent qu’il pourrait y avoir d’autres facteurs provoquant une contagion plus élevée et plus répandue sur les actions sectorielles sur le marché indien, le cas d’espèce étant le marché INR/USD.

Pour l’Inde, l’attribut financier du pétrole brut est significatif et opérationnel. Les coefficients estimés sur les dépassements du taux de change INR-USD étaient les plus élevés, selon l’étude. Cela indique des effets de contagion plus élevés des fluctuations extrêmes du taux de change INR-USD aux secteurs boursiers indiens par rapport aux rendements mondiaux du pétrole brut reflétant la réalité dynamique de l’économie indienne, c’est-à-dire que plus de 80 % des exportations et des importations de l’Inde sont facturées en USD tandis que plus plus de 80 % de la demande de consommation de carburant de l’Inde est satisfaite par les importations.

Il est également naturel de s’attendre à ce que des mouvements extrêmes du rendement de référence à 10 ans G-sec – le canal d’intégration de divers segments du marché financier national et le lien entre les marchés financiers nationaux et externes, aient un impact sur les actions indiennes. marchés, ainsi que le fonctionnement du différentiel de rendement entre les petites et les grandes entreprises tel que proposé par le modèle SMB pour un marché financier comme l’Inde qui est devenu assez grand et intégré au système financier mondial.

Selon une estimation de la Reserve Bank of India, à 10 % au-dessus du niveau de référence de 100 USD le baril pour le prix mondial du pétrole brut, l’inflation intérieure et la croissance en Inde pourraient être plus élevées d’environ 30 points de base et plus faibles d’environ 20 points de base, respectivement .

Le document indique également la nécessité pour les investisseurs des marchés boursiers indiens de couvrir leurs portefeuilles, car une simple diversification des portefeuilles peut ne pas être suffisante pour protéger leurs actifs d’un choc pétrolier défavorable. De plus, compte tenu de la dépendance de l’Inde aux importations de pétrole brut et des co-dépassements observés, tout stock négatif peut entraîner une baisse de la capitalisation boursière et une perte de richesse pour les investisseurs, a-t-il déclaré.

« Ainsi, la nécessité de protéger l’économie indienne – ses secteurs financier et réel, contre les chocs ou les événements géopolitiques défavorables ne peut être surestimée. Cela souligne également la nécessité d’une politique de promotion de la sécurité et de la durabilité énergétiques. Cela nécessite des investissements rapides dans d’autres sources d’énergie alternatives pour lesquelles l’Inde a le potentiel d’être autosuffisante. Il serait également prudent de la part des régulateurs d’être vigilants quant à la contagion potentielle des mouvements mondiaux des prix du pétrole brut, compte tenu de leurs implications plus larges pour la stabilité financière systémique », lire le papier.

Voici les principales conclusions de l’article :

Il existe une probabilité significative d’un effet de contagion ou de dépassements simultanés pour les 10 rendements boursiers sectoriels face à des changements extrêmes dans les rendements mondiaux du pétrole brut ;

La preuve de co-dépassements positifs est plus forte ;

Les résultats sont jugés plus robustes lorsque des variables de contrôle pertinentes sont introduites – rendements du taux de change (INR-USD), rendement G-sec sur 10 ans et rendements différentiels des actions (c’est-à-dire, petites entreprises moins grandes entreprises) ; et

L’effet de contagion sur tous les indices sectoriels, indépendamment de leur exposition directe et indirecte à la dynamique des prix du pétrole, met en évidence le besoin de couverture par les investisseurs, car une simple diversification des portefeuilles peut ne pas être suffisante pour protéger leurs actifs d’un choc pétrolier défavorable.

Autres théories

L’effet de contagion du prix mondial du pétrole brut sur les indices boursiers au niveau sectoriel est également étayé par d’autres théories. Deux théories prédominantes soutiennent le lien entre les mouvements des prix internationaux du pétrole brut et les tendances sectorielles/industrielles des indices boursiers.

La première stipule que la hausse des prix du pétrole entraîne une hausse du coût de production, qui à son tour peut réduire les marges bénéficiaires et donc les flux de trésorerie. Théoriquement, la commercialisation du pétrole, les peintures, le caoutchouc synthétique (pneus) et les coûts des intrants de l’industrie aéronautique pourraient augmenter en raison d’une flambée du prix du pétrole brut et leurs cours boursiers chuteraient avec la hausse du prix mondial du pétrole brut.

De même, les sociétés de production et d’exploration pétrolières peuvent profiter d’une hausse des prix du pétrole brut et le cours de leurs actions peut augmenter.

La deuxième théorie dit que les prix élevés du pétrole peuvent conduire à des anticipations inflationnistes et donc à une hausse du taux d’intérêt, conduisant finalement à des coûts d’emprunt plus élevés.

La réaction ultime des cours des actions aux chocs des prix du pétrole brut dépendrait toutefois du fait que l’entreprise produit ou consomme du pétrole.

» Plus important encore, le coefficient d’entrée-sortie de ce secteur déterminerait la réactivité de son stock aux chocs des prix du pétrole. La volatilité des prix du pétrole peut affecter les coûts d’exploitation des entreprises – à la fois productrices et consommatrices de pétrole et affecter leurs bénéfices. De même, les bénéfices et les dividendes des entreprises qui utilisent le pétrole comme intrants – directs ou indirects – sont inévitablement affectés par la volatilité des prix du pétrole. De même, la volatilité des prix du pétrole pour un marché importateur ou exportateur de pétrole sera très différente. les prix du pétrole, tout en augmentant le risque et l’incertitude sur les marchés importateurs de pétrole, augmenteront les rendements du marché pour un marché exportateur de pétrole », note l’étude.

[ad_2]

Source link -37