[ad_1]

Tout a commencé pour Paula*, maman de 61 ans, en septembre, lorsqu’elle a commencé à rechercher en ligne des obligations d’investissement gouvernementales.

« Avec l’augmentation du coût de la vie, je pensais que tout ce que je pourrais faire pour gagner un peu d’argent supplémentaire m’aiderait », a-t-elle déclaré.

Les obligations d’État sont un moyen pour les investisseurs de prêter de l’argent au gouvernement, généralement à un taux d’intérêt légèrement supérieur à celui qu’offrirait un dépôt à terme dans une banque.

Les intérêts sont payés à intervalles réguliers jusqu’à ce que les obligations atteignent leur date d’échéance et que l’investissement initial soit remboursé.

Désireuse de commencer, Paula a fait une recherche en ligne et a cliqué sur un lien pour ce qui semblait être une publicité de la Commonwealth Bank vendant des bons du Trésor du gouvernement.

Paula a rempli un formulaire de demande avec ses coordonnées et a attendu que quelqu’un lui revienne avec plus d’informations.

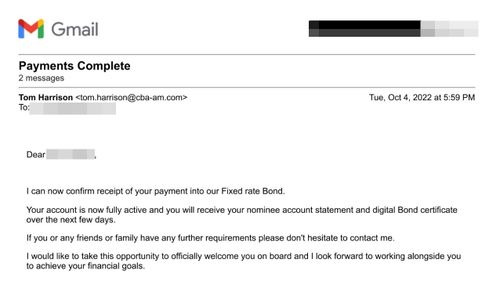

Peu de temps après, un homme prétendant être un directeur de compte de la Commonwealth Bank a téléphoné à Paula.

« Il a dit: » Je m’appelle Tom Harrison, je suis de la Commonwealth Bank et cet appel est enregistré « », a déclaré Paula.

« Il avait l’air très convaincant et officiel.

« Tout de suite, je l’ai cru – et c’est ce qui m’a causé des ennuis. J’ai accepté et ça s’est transformé en cauchemar. »

À la demande de Paula, l’homme lui a envoyé par e-mail des informations supplémentaires sur les obligations d’État.

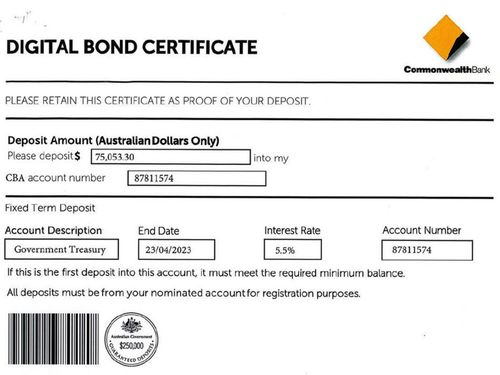

Tous les documents portaient l’image de marque de la Commonwealth Bank.

Le taux d’intérêt offert était de 5,5 %, soit un ou deux pour cent de plus que ce que Paula avait vu ailleurs.

Paula a décidé d’utiliser 75 000 $ de ses économies – qu’elle avait sur un compte de la banque Qudos – pour acheter les obligations.

Elle a dit qu’elle avait initialement transféré 1 000 $ sur le compte que l’homme avait désigné pour vérifier qu’elle avait le bon numéro de compte.

« Cela s’est passé, mais l’homme m’a dit: » Je vais devoir vous rembourser ces 1 000 $, car le processus est que nous devons faire (l’achat) en gros « », a déclaré Paula.

« Je pense que c’était une stratégie pour me faire davantage confiance, et cela a fonctionné, car quel genre d’escroc rembourserait de l’argent? »

Paula a ensuite transféré les 75 000 $ en trois versements et a reçu un certificat numérique confirmant son achat.

Ce n’est qu’une semaine plus tard, lorsque Paula a vu un e-mail de la Macquarie Bank avertir les clients d’escroqueries aux obligations d’État, qu’elle a commencé à soupçonner que quelque chose n’allait pas.

« C’est ce qui a tout déclenché, je me disais ‘Oh non' », a-t-elle déclaré.

Paula a dit qu’elle avait essayé d’appeler « Tom Harrison » mais qu’elle n’avait pas pu le joindre, alors elle est allée directement à la Commonwealth Bank, où un caissier a confirmé qu’il s’agissait d’une arnaque.

« C’était tout simplement horrible », a-t-elle déclaré.

Avec le recul, Paula a déclaré qu’il y avait des drapeaux rouges qu’elle ne pouvait pas croire qu’elle avait manqué, comme le courrier électronique de l’escroc provenant d’une adresse légèrement différente de celle utilisée par les employés de la Commonwealth Bank.

« Je sais que c’est de ma faute. Quand j’ai regardé les papiers, ça m’a semblé authentique à l’époque, mais maintenant je peux voir qu’ils sont faux. »

Un porte-parole de la Commonwealth Bank a également confirmé que la banque ne vendait pas directement d’obligations d’État cotées à la Bourse australienne (ASX).

Au lieu de cela, les obligations d’État sont vendues par l’intermédiaire de la filiale de courtage en ligne de la banque, CommSec.

« Nous sommes au courant d’escroqueries obligataires sophistiquées qui se font passer pour la CBA ou d’autres organisations, et nous travaillons régulièrement avec des partenaires du secteur pour les combattre », a déclaré le porte-parole de la banque.

« Si quelqu’un pense qu’il a été victime d’une arnaque, il doit contacter immédiatement sa banque. »

Un porte-parole de Qudos Bank a déclaré qu’il enquêtait sur le cas de Paula et ne pouvait pas commenter la question.

Mis à part les drapeaux rouges, Paula fait partie d’un nombre croissant d’Australiens qui ont été victimes d’escroqueries sophistiquées sur les obligations d’investissement.

Selon Scamwatch de la Commission australienne de la concurrence et de la consommation (ACCC), les Australiens ont perdu 33,8 millions de dollars jusqu’à présent cette année à cause d’escroqueries aux obligations d’investissement.

C’est plus du double des pertes pour l’ensemble de 2021.

Scamwatch a reçu plus de 400 signalements d’escroqueries par des imposteurs entre le 1er janvier et le 20 novembre de cette année, mais le chiffre réel est probablement beaucoup plus élevé, les recherches montrant qu’environ 13 % seulement des victimes d’arnaques signalent leurs pertes.

Plus tôt cette année, la vice-présidente de l’ACCC, Delia Rickard, a qualifié l’augmentation des escroqueries aux placements obligataires d' »alarmante ».

« Alors que les taux d’intérêt augmentent, les personnes qui cherchent à investir dans des obligations sont victimes de ces escroqueries après avoir recherché en ligne des opportunités d’investissement. C’est souvent après avoir rempli des formulaires de demande sur de faux sites Web de comparaison tiers », a déclaré Rickard.

« Ces sites de comparaison peuvent sembler très convaincants, et les gens fournissent leurs coordonnées sous l’impression qu’il s’agit de sites australiens légitimes comparant de vrais services financiers.

« Convaincus qu’ils font un investissement légitime à long terme, il est courant que les victimes déposent des sommes plus importantes à l’avance et ne vérifient pas leur compte pendant des mois avant de se rendre compte qu’elles ont été arnaquées. »

Comme de nombreuses victimes ont été contactées par téléphone, Rickard a déclaré qu’un moyen essentiel d’éviter d’être victime d’une arnaque était d’appeler directement une banque ou un service financier en utilisant les informations fournies par vous-même – plutôt que d’utiliser les numéros de téléphone ou les liens fournis.

Les banques ont également un rôle important à jouer dans la prévention des escroqueries, a déclaré Rickard.

« Les organisations doivent surveiller activement, avertir et rechercher rapidement la suppression des sites Web se faisant passer pour leur marque », a déclaré Rickard.

*Le nom a été changé.

Avertissement concernant les « portefeuilles » crypto dispersés dans les rues

[ad_2]

Source link -41