Make this article seo compatible,Let there be subheadings for the article, be in french, create at least 700 words

Mumbai : les litiges en matière de prix de transfert sont une préoccupation pour les multinationales opérant en Inde avec leurs filiales ou sociétés du groupe. Un tel litige ne sera désormais pas définitif au niveau des tribunaux d’appel de l’impôt sur le revenu (ITAT), mais peut se déplacer vers les hautes cours, suscitant une certaine appréhension parmi les multinationales d’une bataille de longue haleine.

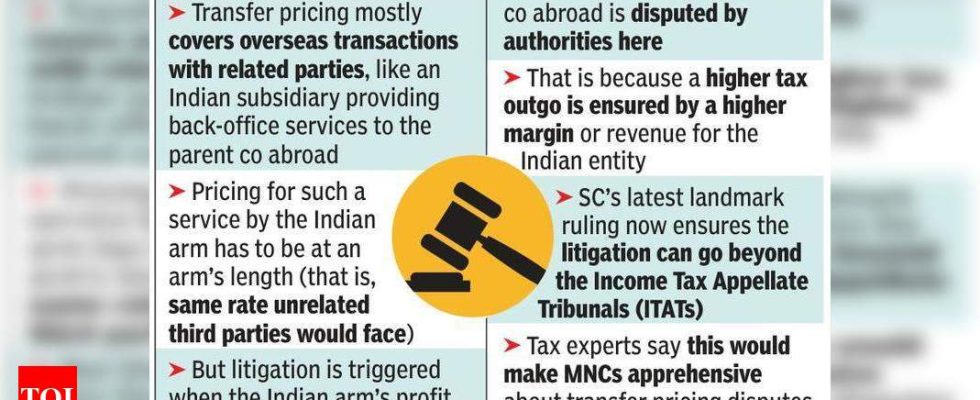

La Cour suprême a rendu mercredi une décision historique selon laquelle les HC peuvent examiner si les conclusions de l’ITAT, tout en déterminant le prix de pleine concurrence, sont perverses ou non. Dans ce contexte, les experts fiscaux estiment que des mécanismes alternatifs tels que les accords préalables sur les prix (APP) pourraient gagner en popularité.

Les transactions internationales avec des parties liées (par exemple, une filiale en Inde fournissant des services de back-office à sa société mère américaine) relèvent du domaine des prix de transfert. L’étude des prix de transfert doit montrer que le prix pratiqué par la filiale indienne est dans des conditions de pleine concurrence (identique au prix auquel elle transigerait avec des tiers).

Un litige en matière de prix de transfert survient lorsque la marge bénéficiaire facturée par la société indienne à la société de son groupe à l’étranger est contestée par les autorités indiennes. Une marge plus élevée se traduit par un revenu plus élevé pour l’entité indienne et une dépense fiscale plus élevée.

Le SC entendait un lot de 143 appels (SAP Labs India et autres) sur la question de savoir si la tarification de pleine concurrence décidée par les ITAT pouvait être contestée devant les HC. La cour suprême a maintenant renvoyé ces affaires aux CH respectifs, qui ont neuf mois pour décider si les principes de pleine concurrence ont été suivis par l’ITAT et si les conclusions enregistrées par les tribunaux fiscaux lors de la détermination du prix de pleine concurrence étaient perverses ou non.

L’avocat de SC, Deepak Joshi, a déclaré: «Les litiges en matière de prix de transfert tournaient autour de questions« factuelles », telles que l’utilisation de sociétés comparables dans l’étude des prix de transfert ou la méthode adoptée pour déterminer le prix de pleine concurrence. Les HC ont refusé d’intervenir dans les litiges en matière de prix de transfert au motif que le tribunal fiscal est l’autorité d’établissement des faits en dernier ressort. Un appel auprès de la CH ne porte que sur une question de droit substantielle. La CS, par son ordonnance, a perturbé le sentiment de finalité que de nombreux contribuables avaient atteint dans les litiges en matière de prix de transfert au niveau des tribunaux. »

Eric Mehta, partenaire de Price Waterhouse & Co, a déclaré : « L’ordonnance de la SC suggère que les HC peuvent examiner si les tribunaux fiscaux ont suivi les bonnes règles. Et si ce n’est pas le cas, c’est une question juridique qui peut être plaidée au niveau de HC. En d’autres termes, cette ordonnance souligne que l’obtention d’une certitude sur les questions de prix de transfert par le biais des canaux de contentieux habituels pourrait continuer à être un processus de longue haleine.

Le partenaire fiscal d’EY India et leader national – prix de transfert, Vijay Iyer, a déclaré : « L’ordonnance du SC n’est pas concluante que tous les litiges en matière de prix de transfert auront accès aux HC et au tribunal suprême. Les CH devront évaluer dans des cas spécifiques si une question de droit se pose, la nature des motifs d’appel et la base de la conclusion de l’ITAT. Il est juste de dire qu’il pourrait y avoir des cas où des questions de droit pourraient survenir et que, par conséquent, le rejet de tous les appels au niveau de la CH pourrait ne pas être judicieux. » Les professionnels de la fiscalité se portent garants de l’efficacité accrue du mécanisme des APP, un forum qui devrait gagner en popularité. Le Conseil central des impôts directs (CBDT) a conclu un nombre record de 95 APP au cours de l’exercice 2022-23 avec des contribuables indiens, dont 32 étaient des APP bilatéraux. Un APP conclu entre un contribuable (par exemple, une société indienne, qui a des transactions transfrontalières avec des parties liées à l’étranger) et la CBDT offre une certitude en matière de prix de transfert pendant neuf ans (avec un recul des quatre dernières années). En cas d’APP bilatéraux, la partie liée étrangère et les autorités fiscales du pays étranger sont également impliquées.

Des règles de sphère de sécurité ont également été introduites par le gouvernement pour minimiser les différends en matière de prix de transfert. Ici, une marge bénéficiaire est fixée, si celle-ci est satisfaite par l’entité indienne, il n’y a pas de litige en matière de prix de transfert. « Cependant, il n’y a pas eu beaucoup de preneurs en raison des marges élevées fixées et des seuils de chiffre d’affaires bas. La rationalisation des règles de la sphère de sécurité et l’élargissement de la couverture devraient réduire considérablement les litiges en matière de prix de transfert en Inde d’un seul coup de maître. Le canal de la sphère de sécurité pourrait également être envisagé pour « régler » la suite existante de différends en matière de prix de transfert », a déclaré Mehta.

La Cour suprême a rendu mercredi une décision historique selon laquelle les HC peuvent examiner si les conclusions de l’ITAT, tout en déterminant le prix de pleine concurrence, sont perverses ou non. Dans ce contexte, les experts fiscaux estiment que des mécanismes alternatifs tels que les accords préalables sur les prix (APP) pourraient gagner en popularité.

Les transactions internationales avec des parties liées (par exemple, une filiale en Inde fournissant des services de back-office à sa société mère américaine) relèvent du domaine des prix de transfert. L’étude des prix de transfert doit montrer que le prix pratiqué par la filiale indienne est dans des conditions de pleine concurrence (identique au prix auquel elle transigerait avec des tiers).

Un litige en matière de prix de transfert survient lorsque la marge bénéficiaire facturée par la société indienne à la société de son groupe à l’étranger est contestée par les autorités indiennes. Une marge plus élevée se traduit par un revenu plus élevé pour l’entité indienne et une dépense fiscale plus élevée.

Le SC entendait un lot de 143 appels (SAP Labs India et autres) sur la question de savoir si la tarification de pleine concurrence décidée par les ITAT pouvait être contestée devant les HC. La cour suprême a maintenant renvoyé ces affaires aux CH respectifs, qui ont neuf mois pour décider si les principes de pleine concurrence ont été suivis par l’ITAT et si les conclusions enregistrées par les tribunaux fiscaux lors de la détermination du prix de pleine concurrence étaient perverses ou non.

L’avocat de SC, Deepak Joshi, a déclaré: «Les litiges en matière de prix de transfert tournaient autour de questions« factuelles », telles que l’utilisation de sociétés comparables dans l’étude des prix de transfert ou la méthode adoptée pour déterminer le prix de pleine concurrence. Les HC ont refusé d’intervenir dans les litiges en matière de prix de transfert au motif que le tribunal fiscal est l’autorité d’établissement des faits en dernier ressort. Un appel auprès de la CH ne porte que sur une question de droit substantielle. La CS, par son ordonnance, a perturbé le sentiment de finalité que de nombreux contribuables avaient atteint dans les litiges en matière de prix de transfert au niveau des tribunaux. »

Eric Mehta, partenaire de Price Waterhouse & Co, a déclaré : « L’ordonnance de la SC suggère que les HC peuvent examiner si les tribunaux fiscaux ont suivi les bonnes règles. Et si ce n’est pas le cas, c’est une question juridique qui peut être plaidée au niveau de HC. En d’autres termes, cette ordonnance souligne que l’obtention d’une certitude sur les questions de prix de transfert par le biais des canaux de contentieux habituels pourrait continuer à être un processus de longue haleine.

Le partenaire fiscal d’EY India et leader national – prix de transfert, Vijay Iyer, a déclaré : « L’ordonnance du SC n’est pas concluante que tous les litiges en matière de prix de transfert auront accès aux HC et au tribunal suprême. Les CH devront évaluer dans des cas spécifiques si une question de droit se pose, la nature des motifs d’appel et la base de la conclusion de l’ITAT. Il est juste de dire qu’il pourrait y avoir des cas où des questions de droit pourraient survenir et que, par conséquent, le rejet de tous les appels au niveau de la CH pourrait ne pas être judicieux. » Les professionnels de la fiscalité se portent garants de l’efficacité accrue du mécanisme des APP, un forum qui devrait gagner en popularité. Le Conseil central des impôts directs (CBDT) a conclu un nombre record de 95 APP au cours de l’exercice 2022-23 avec des contribuables indiens, dont 32 étaient des APP bilatéraux. Un APP conclu entre un contribuable (par exemple, une société indienne, qui a des transactions transfrontalières avec des parties liées à l’étranger) et la CBDT offre une certitude en matière de prix de transfert pendant neuf ans (avec un recul des quatre dernières années). En cas d’APP bilatéraux, la partie liée étrangère et les autorités fiscales du pays étranger sont également impliquées.

Des règles de sphère de sécurité ont également été introduites par le gouvernement pour minimiser les différends en matière de prix de transfert. Ici, une marge bénéficiaire est fixée, si celle-ci est satisfaite par l’entité indienne, il n’y a pas de litige en matière de prix de transfert. « Cependant, il n’y a pas eu beaucoup de preneurs en raison des marges élevées fixées et des seuils de chiffre d’affaires bas. La rationalisation des règles de la sphère de sécurité et l’élargissement de la couverture devraient réduire considérablement les litiges en matière de prix de transfert en Inde d’un seul coup de maître. Le canal de la sphère de sécurité pourrait également être envisagé pour « régler » la suite existante de différends en matière de prix de transfert », a déclaré Mehta.