[ad_1]

Mumbai: La haute cour de Bombay a annulé la décision de l’administrateur de la Yes Bank d’annuler les obligations supplémentaires de niveau 1 (AT1) d’une valeur de Rs 8 500 crore. Le tribunal a rendu son ordonnance vendredi sur un lot de requêtes déposées par des institutions financières dirigées par Axis Trustee Services et des investisseurs particuliers.

Le HC a suspendu la commande pendant six semaines, donnant à Yes Bank le temps de faire appel. Le HC a déclaré au bout de six semaines, « la protection accordée prendra fin ».

La commande pourrait mettre en péril les plans de relance de Yes Bank, qui a récemment mobilisé 8 898 crores de roupies auprès d’investisseurs en capital-investissement – Carlyle Group et Advent International. La banque, qui s’était effondrée sous le poids de ses créances douteuses en mars 2020, a été renflouée à la suite d’un plan de reconstruction notifié par le gouvernement. Le plan de restructuration comprenait l’annulation des obligations AT1 au motif que la valeur nette de la banque était entièrement érodée.

Un banc de juges en chef par intérim SV Gangapurwala et SM Modak a déclaré que « le substrat du défi est la communication datée du 14 mars 2020 en vertu de laquelle l’administrateur de la Yes Bank a informé la (Bombay Stock Exchange) BSE et la National Stock Exchange de la décision de la rédaction sur les obligations obligataires de catégorie 1 additionnelles ». Les services fiduciaires, les détenteurs d’obligations AT1 de Yes Bank, d’autres investisseurs, dont Indiabulls Housing Finance, ont demandé l’annulation de la décision de l’administrateur.

Les requérants ont également demandé des instructions contre National Securities Depositories Limited et Central Depository Services Limited pour prendre de telles mesures pour inverser l’effet de toute comptabilisation, écriture, notation, radiation, annulation, etc.

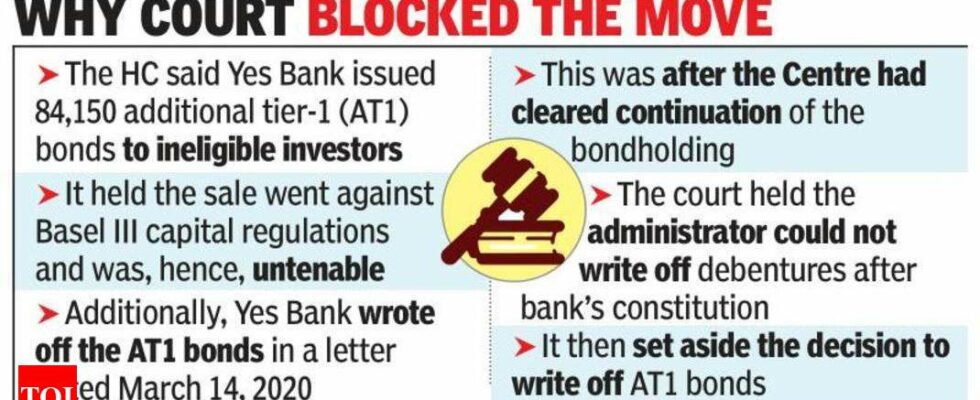

Le HC a estimé que Yes Bank, en violation de la circulaire principale sur la réglementation des fonds propres de Bâle III, avait émis 84 150 obligations AT1 subordonnées perpétuelles non garanties et non convertibles à des investisseurs inéligibles. Cela équivaut à une vente intenable d’obligations AT1.

La lettre de Yes Bank annulant les obligations AT1 était datée du 14 mars 2020, soit après que le gouvernement central eut déjà autorisé la poursuite de la détention d’obligations. Le tribunal a jugé que c’était illégal, affirmant que Yes Bank était reconstituée le 13 mars 2020. Le HC a ajouté qu ‘ »après la reconstitution de la banque, l’administrateur n’aurait pas pu prendre une telle décision politique d’annuler les débentures ».

Le HC a déclaré que « la lettre du 14 mars 2020 et la décision de radier les obligations AT1 méritent d’être annulées ».

Le HC dans son jugement a déclaré: «La question serait de savoir si l’administrateur serait compétent pour radier les obligations AT1 le 14 mars 2020, c’est-à-dire le lendemain de la notification finale du Yes Bank Reconstruction Scheme 2020 le 13 mars 2020. .”

Le banc avait réservé l’affaire pour ordonnance le 20 octobre 2022 après avoir entendu une foule d’avocats principaux pour les requérants, dont Zal Andhyarujina, Vikram Nankani, Sharan Jagtiani, Srijan Sinha, Janak Dwarkadas, Aspi Chinoy (pour Yes Bank) et Ravi Kadam pour Reserve Banque de l’Inde.

La radiation des obligations AT1 a affecté les droits légaux d’une catégorie de citoyens et relève donc de la juridiction écrite, a fait valoir une partie en personne.

L’administrateur et la Yes Bank ont soutenu qu’ils avaient pleinement le droit de déprécier les obligations AT1 et que « la décision de déprécier était une décision commerciale prise dans l’exercice et en vertu des accords contractuels et des droits et pouvoirs qui y sont contenus ».

Le HC a déclaré: « Yes Bank est une société bancaire » et en 2016, pour augmenter son capital AT1, Yes Bank a décidé d’émettre certaines obligations de capital AT1 conformes à Bâle III sous la forme de débentures non convertibles sur une base de placement privé via un fiduciaire de débentures. accord du 22 décembre 2016. Axis Bank a été nommé fiduciaire de la débenture, a déclaré son avocat Vikram Trivedi de MKA.

Le même jour, Yes Bank a lancé un mémorandum d’information pour le placement privé d’obligations de capital AT1 conformes à Bâle III sous la forme de débentures non convertibles pour une valeur totale de Rs 2 100 crore avec une option greenshoe de Rs 1 500 crore supplémentaires en cas de sur abonnement. En octobre 2017, la banque a émis des obligations de capital AT1 supplémentaires d’une valeur de Rs 3 000 crore.

Le HC a suspendu la commande pendant six semaines, donnant à Yes Bank le temps de faire appel. Le HC a déclaré au bout de six semaines, « la protection accordée prendra fin ».

La commande pourrait mettre en péril les plans de relance de Yes Bank, qui a récemment mobilisé 8 898 crores de roupies auprès d’investisseurs en capital-investissement – Carlyle Group et Advent International. La banque, qui s’était effondrée sous le poids de ses créances douteuses en mars 2020, a été renflouée à la suite d’un plan de reconstruction notifié par le gouvernement. Le plan de restructuration comprenait l’annulation des obligations AT1 au motif que la valeur nette de la banque était entièrement érodée.

Un banc de juges en chef par intérim SV Gangapurwala et SM Modak a déclaré que « le substrat du défi est la communication datée du 14 mars 2020 en vertu de laquelle l’administrateur de la Yes Bank a informé la (Bombay Stock Exchange) BSE et la National Stock Exchange de la décision de la rédaction sur les obligations obligataires de catégorie 1 additionnelles ». Les services fiduciaires, les détenteurs d’obligations AT1 de Yes Bank, d’autres investisseurs, dont Indiabulls Housing Finance, ont demandé l’annulation de la décision de l’administrateur.

Les requérants ont également demandé des instructions contre National Securities Depositories Limited et Central Depository Services Limited pour prendre de telles mesures pour inverser l’effet de toute comptabilisation, écriture, notation, radiation, annulation, etc.

Le HC a estimé que Yes Bank, en violation de la circulaire principale sur la réglementation des fonds propres de Bâle III, avait émis 84 150 obligations AT1 subordonnées perpétuelles non garanties et non convertibles à des investisseurs inéligibles. Cela équivaut à une vente intenable d’obligations AT1.

La lettre de Yes Bank annulant les obligations AT1 était datée du 14 mars 2020, soit après que le gouvernement central eut déjà autorisé la poursuite de la détention d’obligations. Le tribunal a jugé que c’était illégal, affirmant que Yes Bank était reconstituée le 13 mars 2020. Le HC a ajouté qu ‘ »après la reconstitution de la banque, l’administrateur n’aurait pas pu prendre une telle décision politique d’annuler les débentures ».

Le HC a déclaré que « la lettre du 14 mars 2020 et la décision de radier les obligations AT1 méritent d’être annulées ».

Le HC dans son jugement a déclaré: «La question serait de savoir si l’administrateur serait compétent pour radier les obligations AT1 le 14 mars 2020, c’est-à-dire le lendemain de la notification finale du Yes Bank Reconstruction Scheme 2020 le 13 mars 2020. .”

Le banc avait réservé l’affaire pour ordonnance le 20 octobre 2022 après avoir entendu une foule d’avocats principaux pour les requérants, dont Zal Andhyarujina, Vikram Nankani, Sharan Jagtiani, Srijan Sinha, Janak Dwarkadas, Aspi Chinoy (pour Yes Bank) et Ravi Kadam pour Reserve Banque de l’Inde.

La radiation des obligations AT1 a affecté les droits légaux d’une catégorie de citoyens et relève donc de la juridiction écrite, a fait valoir une partie en personne.

L’administrateur et la Yes Bank ont soutenu qu’ils avaient pleinement le droit de déprécier les obligations AT1 et que « la décision de déprécier était une décision commerciale prise dans l’exercice et en vertu des accords contractuels et des droits et pouvoirs qui y sont contenus ».

Le HC a déclaré: « Yes Bank est une société bancaire » et en 2016, pour augmenter son capital AT1, Yes Bank a décidé d’émettre certaines obligations de capital AT1 conformes à Bâle III sous la forme de débentures non convertibles sur une base de placement privé via un fiduciaire de débentures. accord du 22 décembre 2016. Axis Bank a été nommé fiduciaire de la débenture, a déclaré son avocat Vikram Trivedi de MKA.

Le même jour, Yes Bank a lancé un mémorandum d’information pour le placement privé d’obligations de capital AT1 conformes à Bâle III sous la forme de débentures non convertibles pour une valeur totale de Rs 2 100 crore avec une option greenshoe de Rs 1 500 crore supplémentaires en cas de sur abonnement. En octobre 2017, la banque a émis des obligations de capital AT1 supplémentaires d’une valeur de Rs 3 000 crore.

[ad_2]

Source link -37