[ad_1]

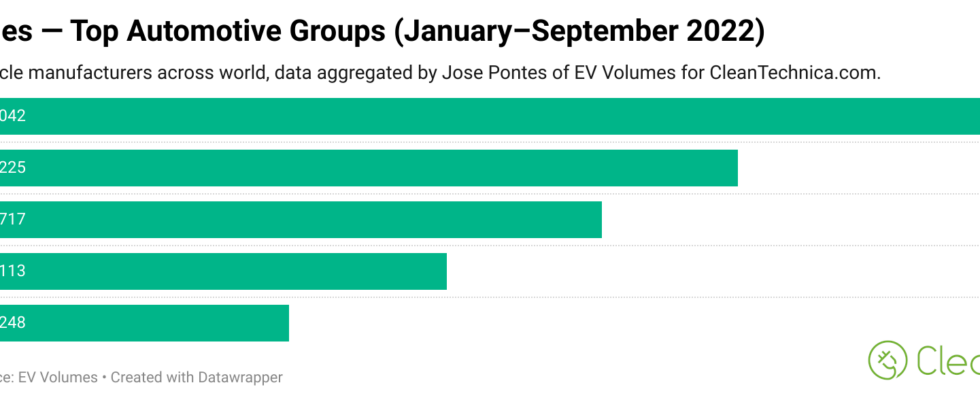

Examinons les immatriculations de véhicules électriques par OEM – pour l’instant, les véhicules entièrement électriques (BEV) plus les hybrides rechargeables (PHEV). À la fin du deuxième trimestre, BYD était en tête avec 15,4 % de part de marché, mais il est maintenant en hausse de 1,9 point de pourcentage, à 17,3 %, augmentant son avantage sur Tesla à 4 % de part de marché. Par rapport au mois d’août, BYD a augmenté sa part de 16,9 % à 17,3 % actuellement.

Tesla est resté deuxième avec 13,3 % de part de marché, contre 13,6 % au deuxième trimestre, mais en hausse par rapport à 12,4 % par rapport à août grâce au pic de fin de trimestre de septembre.

Il y a eu un changement de position à la dernière place du podium, avec un SAIC en ralentissement (7,6 %, contre 8,6 % au T2) dépassé par le groupe Volkswagen (8 %, comme au T2). Pourtant, par rapport à août, les deux ont perdu 0,3 % de part de marché en septembre.

En 5e position, Geely–Volvo a consolidé sa position, augmentant sa part de marché de 0,1 % par rapport au T2, à 5,7 %. Dans le même temps, il a vu ses concurrents les plus directs, #6 Hyundai–Kia (5,0 %, en baisse par rapport à 5,4 % au T2) et #7 Stellantis (4,8 %, en baisse par rapport à 5,5 % au T2) perdre des parts.

Voir aussi : « Véhicules 100 % électriques = 13 % des ventes de véhicules neufs dans le monde ! »

En comparant le top 5 du T3 2022 avec ce qui se passait il y a un an, il y a des différences significatives :

- La plus grande différence est évidemment BYD, qui est passé de la 4e place à la position de leader, remportant 9% part en chemin.

- Tesla a perdu 2% de part de marché par rapport à la même période l’année dernière, étant expulsé de la place de leader par BYD.

- Ce n’est pas seulement Tesla qui a perdu des parts, car le groupe Volkswagen n°3 a perdu 4 % de parts et le n° 4 SAIC a perdu 3 % de parts au cours des 12 derniers mois. Ajouté aux pertes de Tesla, cela renforce ma théorie selon laquelle les véhicules électriques, contrairement à ce que beaucoup pensent, ne signifieront pas une concentration plus élevée de parts parmi moins d’équipementiers, mais précisément le contraire. Les véhicules électriques étant plus faciles à fabriquer que les modèles de véhicules ICE, attendez-vous à ce que les marques de véhicules électriques se multiplient – et beaucoup d’entre elles proviennent d’endroits inattendus (exemple : le Vietnam Vinfast). Cela signifie que les principaux fabricants de véhicules électriques auront moins part de marché sur un marché mature des véhicules électriques que ce que les grands groupes automobiles avaient à l’ère de l’ICE.

- Il y a un an, Stellantis était dans le top 5. Elle est encore proche, 7ème, mais on ne voit pas trop comment elle peut se rapprocher de la #5 Geely–Volvo. Bien que l’on ne puisse pas en dire autant de Hyundai-Kia….

BEV uniquement

Limiter les enregistrements OEM aux seuls BEV, à la fin du deuxième trimestre, Tesla était en tête avec 19 % de part de marché, avec un avantage de plus de 10 points de pourcentage sur le deuxième SAIC. Tesla reste le leader, ne perdant que 0,5 % de part, à 18,5 % de part. BYD a conservé sa place à la deuxième place, avec une part de marché de 11,9 %, contre 11 % au deuxième trimestre. Cela signifie que BYD a gagné 1,4 % de part sur Tesla (19 % contre 11 % au T2 contre 18,5 % contre 11,9 % actuellement). Si cette tendance se poursuit au quatrième trimestre, attendez-vous à ce que les équipementiers finissent l’année avec 18 % (Tesla) et 12,8 % (BYD).

SAIC est resté 3e, mais a perdu des parts (9,8 % maintenant, contre 10,8 % fin juin), mais il a toujours la 4e place du groupe Volkswagen à distance de sécurité (7,4 %, contre 7,3 % au T2).

Hyundai-Kia (5 %, contre 5,6 % en juin) est resté 5e, mais il a #6 Geely-Volvo qui cherche à voler la place de #5 au groupe coréen d’ici la fin de cette année (Geely est maintenant à 4,8 %, contre 4,3 % au T2).

À l’heure actuelle, il n’y a que 13 000 unités séparant le #5 Hyundai–Kia du #6 Geely–Volvo, et ce dernier a établi une moyenne trimestrielle de 35 000 unités/mois au troisième trimestre de 2022, contre 27 000 pour l’équipementier coréen. . La 5e position de Hyundai-Kia devrait être en danger critique d’ici novembre sur la base de ces tendances, ce qui signifie que les livraisons de Hyundai Ioniq 5 et 6, Kia EV6 et Kia Niro EV devront battre leur plein si l’équipementier coréen veut conserver la 5e position. place jusqu’à la fin de l’année.

En comparant le classement actuel avec ce qui s’est passé il y a un an, le leader Tesla a perdu 3,5 % de part, le groupe Volkswagen a perdu 2,6 %, SAIC a perdu 4 % de part, tandis que Hyundai-Kia a conservé la même part qu’il y a un an.

Alors… qui a profité de toutes ces pertes ? Ouais, encore une fois, BYD. Le constructeur automobile de Shenzhen est passé de la 4e place il y a un an, avec 6 % de part, à la deuxième place actuelle, avec 11,9 % de part. C’est un gain de part de marché de 5,9 % ! En seulement 12 mois !

Si les ventes et la production du constructeur automobile chinois continuent d’augmenter comme elles l’ont été l’année dernière, attendez-vous à ce que BYD coure avec Tesla pour le titre BEV d’ici juin 2023, ou la fin de l’année prochaine au plus tard !*

*Tout cela suppose que la géopolitique entourant les véhicules électriques (incitatifs pour les véhicules électriques, tarifs, etc.) reste la même au cours de la prochaine année et demie, ce que nous ne pouvons pas garantir. Ne voulant pas entrer dans les détails, il est évident que les véhicules électriques sont au milieu d’un processus de démondialisation, comme illustré ici, ici et ici. Cela fait partie d’un processus de découplage plus large entre les économies des États-Unis et de la Chine. En parlant de ces deux-là, contrairement à d’autres domaines où une guerre froide économique (ECW) totale entre les deux géants économiques pourrait faire plus de dégâts à l’économie chinoise, Tik Tok n’étant qu’un exemple, un événement ECW nuirait beaucoup plus aux constructeurs automobiles américains. que les constructeurs chinois, car si les constructeurs automobiles chinois sont pratiquement inexistants aux États-Unis (à l’exception de BYD dans la catégorie Heavy Duty, qui ne fait que confirmer la règle : si un ECW conduirait la Chine à interdire l’accès des constructeurs américains au pays, cela signifierait que Tesla perdrait sa principale usine dans le monde (52% de toutes les Teslas livrées en 2022 ont été fabriquées à Shanghai). GM et Ford perdraient également un volume important. De janvier à septembre, General Motors a vendu près d’un million d’unités en Chine (soit plus de 20 % de ses ventes mondiales), tandis que Ford a vendu quelque 200 000 unités au cours de la même période (soit environ 8 % de ses ventes totales). En bref, alors que Ford ne souffrirait pas de manière significative d’un ECW, General Motors et Tesla subiraient un coup dur pour leurs opérations mondiales, en particulier Tesla. Cela pourrait voir sa production réduite de moitié et sa marge bénéficiaire réduite à moins de moitié, car Giga Shanghai est la plus rentable de ses usines.

Voir aussi : « Véhicules 100 % électriques = 13 % des ventes de véhicules neufs dans le monde ! »

Vous appréciez l’originalité et la couverture de l’actualité des technologies propres de CleanTechnica ? Envisagez de devenir membre, supporteur, technicien ou ambassadeur de CleanTechnica – ou un mécène sur Patreon.

Vous ne voulez pas manquer une histoire de technologies propres ? Inscrivez-vous pour recevoir les mises à jour quotidiennes de CleanTechnica par e-mail. Ou suivez-nous sur Google Actualités !

Vous avez un conseil pour CleanTechnica, souhaitez faire de la publicité ou suggérer un invité pour notre podcast CleanTech Talk ? Contactez-nous ici.

[ad_2]

Source link -13