[ad_1]

La Réserve fédérale a passé l’année dernière à tenter de briser l’économie américaine. Face à une inflation galopante, la Fed a rapidement relevé les taux d’intérêt dans le but de ralentir les rouages de l’économie et de maîtriser la hausse des prix. Le président Jerome Powell a clairement exprimé ces intentions lors d’une conférence de presse plus tôt cette année, déclarant aux journalistes que la « douleur » serait nécessaire pour faire baisser l’inflation.

Mais casser l’économie s’est avéré assez difficile. Oui, la Fed a ralenti l’activité dans certains coins – notamment le marché du logement – mais dans l’ensemble, l’économie est toujours debout. En fait, plutôt que de ralentir, il semble mûr pour devenir encore plus fort au cours des prochains mois.

La Fed a laissé entendre qu’elle pourrait assouplir ses hausses de taux à mesure que l’inflation commence à s’améliorer, mais une économie soudaine en plein essor pourrait la forcer à remettre la pédale au métal. Lorsque cela se produit, les investisseurs et les consommateurs feraient mieux de boucler leur ceinture : il y aura plus de douleur à venir pour le marché boursier et l’économie américaine.

L’économie américaine tourne au ralenti

Malgré les proclamations quasi constantes selon lesquelles les États-Unis ont vacillé au bord d’une récession toute l’année, la vraie surprise est à quel point ils ont été résilients. Et il y a même des signes que ça va devenir plus fort à partir d’ici.

La raison la plus évidente est que les pressions sur la chaîne d’approvisionnement s’atténuent. Au lieu de regarder les étagères vides ou les lots de concessionnaires, les entreprises ont pu obtenir les produits dont elles avaient besoin et, à leur tour, les gens ont pu dépenser leur argent pour les produits qu’ils voulaient. Les voitures en sont un excellent exemple : les ventes totales d’automobiles légères en octobre ont atteint un rythme annualisé de 14,9 millions, le meilleur depuis janvier. La croissance est si forte que si les ventes d’automobiles restent au même rythme, elles ajouteront à elles seules 1,5 point de pourcentage au produit intérieur brut.

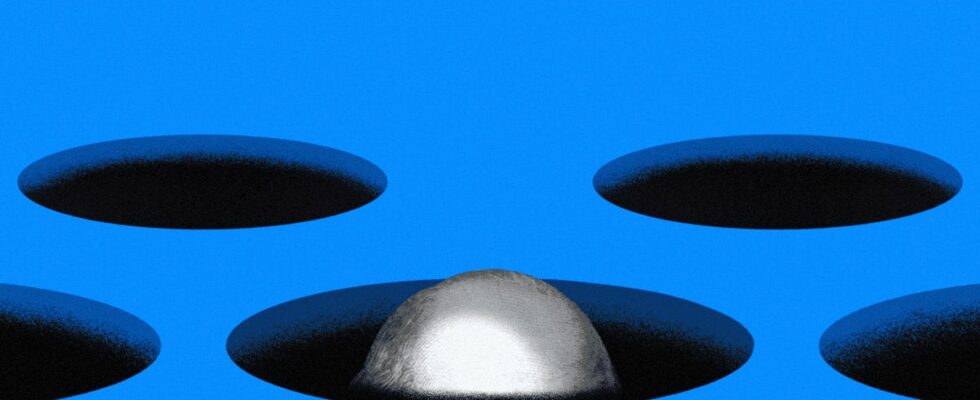

D’autres industries se creusent également des trous profonds, et un long pipeline de demande les aidera à stimuler l’économie jusqu’en 2023. Prenez les avionneurs : Boeing a connu une série de mauvaises années entre les problèmes du 737 Max et la pandémie de coronavirus. Aujourd’hui, la société voit de nouvelles commandes arriver, augmentant la production d’avions avec beaucoup de pistes pour une croissance continue. Jeu de mots définitivement voulu.

L’autre bonne nouvelle pour l’économie est que les mauvaises nouvelles ne s’aggravent pas. Les dépenses publiques ont chuté en 2022 et ont contribué à ralentir la croissance du PIB, mais avec l’argent qui devrait être déployé l’année prochaine grâce au paquet d’infrastructures bipartisan et à la loi sur la réduction de l’inflation, cette situation s’inversera. Les marchés de la construction, pour les maisons et l’immobilier commercial neuf, ont été martelés par les hausses de taux de la Fed – la baisse des investissements dans la construction a réduit la croissance du PIB américain pendant six trimestres consécutifs. Mais après le choc initial et le plafonnement des taux hypothécaires, les intentions d’achat des consommateurs se sont en fait redressées. À l’échelle internationale, les problèmes qui ont secoué le monde en 2022 – de la guerre et de la crise énergétique en Europe aux politiques zéro COVID de la Chine – ne peuvent certainement pas devenir plus douloureux et ont même montré des signes d’amélioration.

Enfin, les conditions des marchés financiers se sont détendues ces derniers temps. L’indice de stress financier mondial de Bank of America, une mesure large qui tente de saisir la santé des marchés boursiers et obligataires, s’est amélioré pendant plus d’un mois et est maintenant là où il se trouvait au moment de la réunion du Federal Open Market Committee de juin. Un rallye boursier et l’amélioration des marchés de la dette des entreprises ne crient pas exactement « une récession est proche ».

Une façon dont les récessions fonctionnent est par un élément de surprise : les entreprises supposent que tout ira bien, et lorsqu’un choc économique frappe, elles se bousculent pour jeter des produits, arrêtent les grands projets d’investissement et arrêtent d’embaucher de nouveaux travailleurs. Mais cette fois, c’est le contraire qui est vrai. Le discours sur la récession a été si répandu que presque toutes les entreprises se préparent à un ralentissement. Donc, si une récession ne survient pas et que l’économie s’accélère, que se passe-t-il ? Le processus fonctionne en sens inverse. Les entreprises seront prises au dépourvu, ce qui signifie qu’une période de rattrapage s’ensuivra lorsqu’elles commanderont plus de marchandises, essaieront d’embaucher plus de travailleurs et relanceront les investissements. Pour une Fed qui essaie de ralentir l’économie, ce n’est pas une évolution bienvenue.

Si vous ne réussissez pas, réessayez

À l’heure actuelle, la Fed, comme de nombreuses entreprises, semble être hors-jeu sur la croissance économique. Il y a des rumeurs selon lesquelles la banque centrale envisage de se tourner vers un rythme plus lent de hausse des taux d’intérêt – un signal qu’elle pense que l’économie s’affaiblit suffisamment pour faire baisser l’inflation. Mais comme je l’ai souligné plus haut, c’est le contraire qui est vrai : la croissance réelle s’accélère. Cela rendra le travail de la Fed encore plus difficile et l’obligera à se passer du « pivot » avant qu’il ne commence vraiment. Au minimum, il est difficile de réduire les taux d’intérêt lorsque l’économie défie les attentes.

Pour l’Américain moyen, cette économie résiliente est une épée à double tranchant. D’un côté, le début de 2023 s’annonce formidable. Les finances des ménages et le marché du travail seront solides. Mais la bonne année pourrait entraîner des douleurs sur toute la ligne. Même avec l’amélioration des chaînes d’approvisionnement, une bousculade folle des entreprises pour rattraper une demande des consommateurs plus élevée que prévu maintiendrait l’inflation au-dessus de l’objectif de 2 % de la Fed. Ceci, à son tour, forcerait la main de la banque centrale. Au lieu d’un ralentissement de l’économie et d’une modération des prix permettant à la Fed de se tourner vers une politique plus détendue, une économie robuste et une inflation plus rigide la pousseraient à poursuivre la hausse des taux d’intérêt plus longtemps que prévu. » douleur » pour les ménages. Les Américains pourraient être confrontés à une augmentation au premier semestre de l’année et à une augmentation rapide des taux d’intérêt plus tard en 2023.

Et si les ménages américains doivent éventuellement faire face au retour sur investissement de cette économie plus forte que prévu, les marchés vont le supporter encore plus mal. C’est parce que les investisseurs vont encore plus loin dans le ton actuel de la Fed et prévoient des baisses de taux d’intérêt d’ici la fin de 2023. Mais étant donné la vigueur de l’économie et la probabilité d’une baisse de l’inflation plus lente que prévu, il y a peu ou pas chance que la Fed coupe à cette époque l’année prochaine. Au minimum, je ne m’attendrais pas à un biais dovish. Si c’est vrai, nous pourrions assister à une autre fausse aube sur le marché boursier.

Dans une économie où les mauvaises nouvelles sont de bonnes nouvelles, et les bonnes nouvelles sont de mauvaises nouvelles, la capacité des Américains à supporter les hausses de taux de la Fed et l’inflation record peut paradoxalement leur nuire à long terme. La douleur promise par Powell va venir – c’est juste une question de quand.

Neil Dutta est responsable de l’économie chez Renaissance Macro Research.

[ad_2]

Source link -3