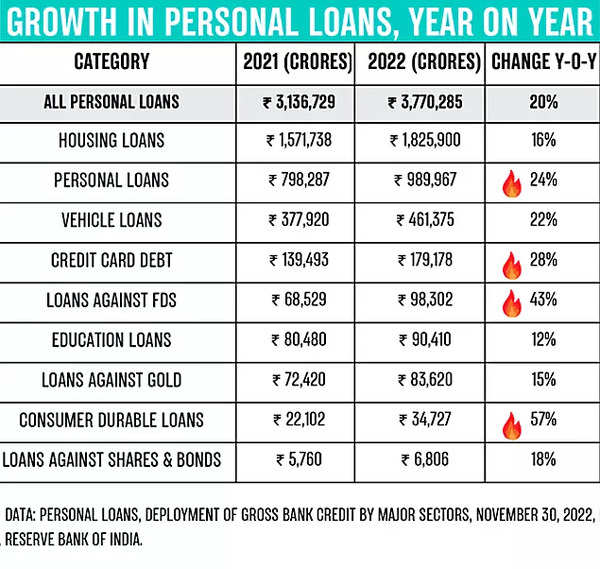

Sur les 37,7 billions de roupies de prêts personnels en cours, le logement représentait 48,43% ou 18,25 billions de roupies, les prêts automobiles 12,24% ou 4,6 billions de roupies.

Les autres prêts personnels représentaient 26,26% ou 9,9 billions de roupies.

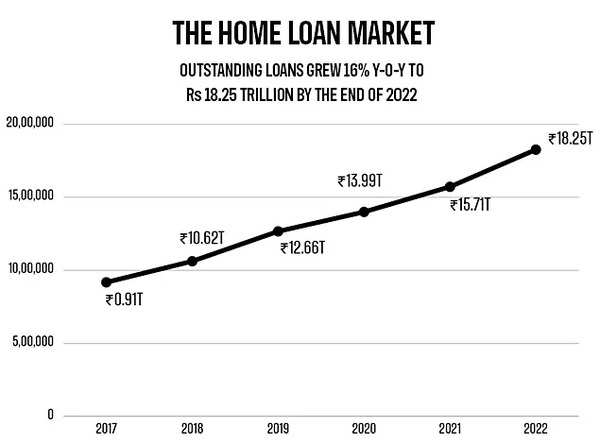

Le crédit, comme les prêts immobiliers et personnels, continue de croître, malgré les intérêts hausses de taux et les pressions macro-économiques dues à l’inflation et à la guerre russo-ukrainienne. Par exemple, les prêts immobiliers ont augmenté de 16 % sur un an, tandis que les prêts automobiles ont augmenté de 20 % sur un an.

Selon les données de la RBI, les prêts immobiliers ont augmenté de 8,4 % entre mars et octobre, plus rapidement que la période de six mois précédente au cours de laquelle il n’y a pas eu de hausse.

« Si la demande de financement du logement ralentit, cela reste à voir. Les taux d’intérêt devraient continuer à grimper au cours du premier semestre 2023 si l’inflation reste incontrôlée. Le segment du financement du logement représente près de la moitié du marché du crédit bancaire aux particuliers. À Au rythme actuel, le segment devrait atteindre 20 000 milliards de roupies et conserver sa part tout au long de la nouvelle année alors que l’immobilier poursuit sa reprise post-pandémique », indique le rapport.

Le rapport intitulé « Moneymood Retail Credit Trends », indique que les prêts personnels bancaires ont augmenté de 20% pour atteindre 37,7 billions de roupies, d’une année sur l’autre (YoY) en octobre 2022, signalant une reprise post-pandémique robuste.

Même si les prêts contre FD, l’or, les actions et les obligations représentent une petite part du marché du crédit de détail, ce sont les segments qui connaissent la croissance la plus rapide. Lorsque les taux d’intérêt ont augmenté, les Indiens ont emprunté intelligemment en mettant en gage des actifs pour garantir des taux d’intérêt plus bas. Les prêts contre les FD ont augmenté de 54 % depuis la fin de 2020, tandis que les prêts sur l’or ont augmenté de 58 % au cours de la même période.

Il n’y a pas non plus d’arrêt de la demande et du financement d’articles coûteux tels que l’électronique et les véhicules. Les prêts durables à la consommation ont augmenté de 142 % en 2020 et de 57 % depuis 2021.

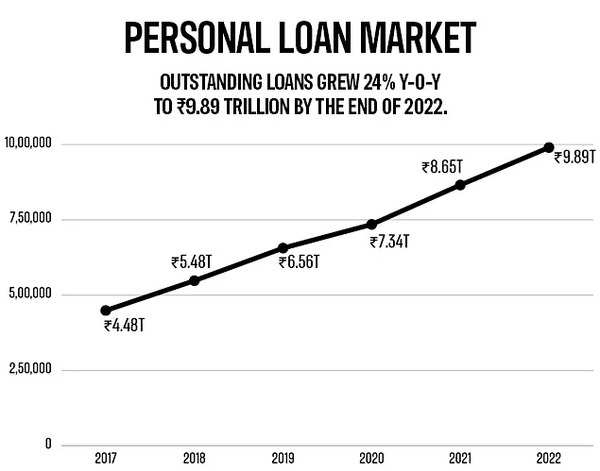

Les petits produits de prêt ont augmenté de près de 25 %, passant d’environ Rs. 8 billions à près de Rs. 10 000 milliards cette année, un indicateur que l’économie indienne continue de bien résister aux vents contraires et est sur la bonne voie pour la croissance. La taille moyenne du ticket de prêt personnel sur BanBazaar en 2022 était de Rs 1,89 lakh.

« Au fur et à mesure que la vie post-pandémique se déroule, la demande de dettes non garanties restera élevée, car les gens chercheront à redémarrer leur entreprise, à voyager, à faire du shopping ou à acheter des articles coûteux tels que des véhicules ou des appareils électroniques. »

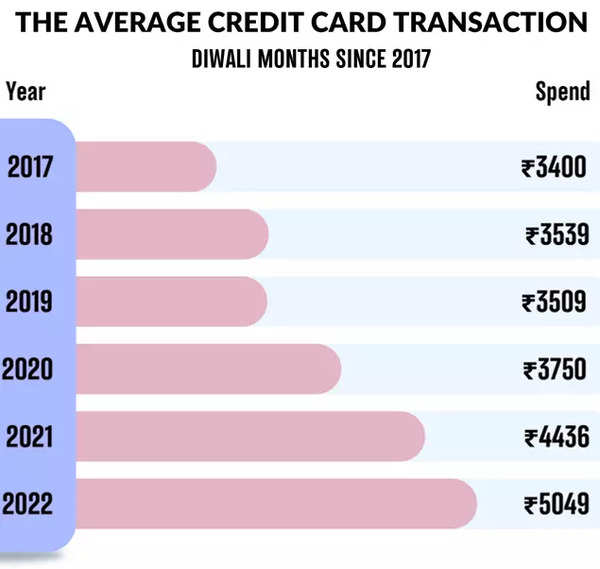

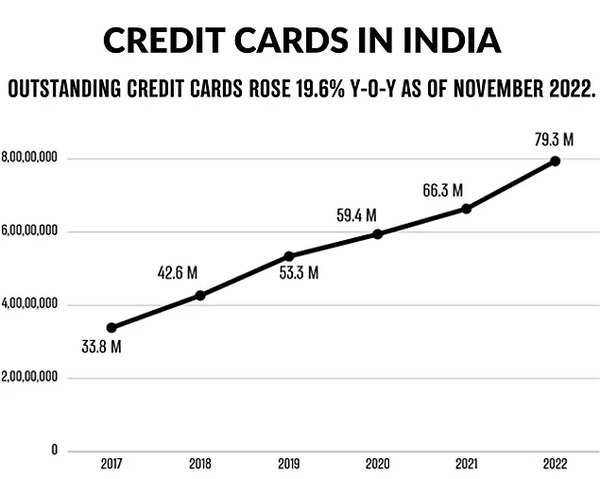

En 2022, les dépenses par carte de crédit ont augmenté et les retraits en espèces aux distributeurs automatiques ont stagné aux niveaux de 2020, selon le rapport.

Par exemple, les décaissements par carte de crédit BankBazaar ont augmenté de 103 %. Les cartes de récompense ont augmenté de 48 % et les cartes de carburant ont augmenté de 22 % à mesure que les prix de l’essence montaient en flèche.

Les cartes premium ont été multipliées par trois. Les cartes comarquées continueront d’être populaires à mesure que les dépenses deviendront de plus en plus numériques.

En 2023, il s’attend à ce que les liquidités stagnent pour les petites dépenses, tandis que UPI deviendra plus fort. Pour des dépenses plus importantes, cartes de crédit sera l’instrument de prédilection des consommateurs, et les dépenses moyennes continueront d’augmenter.