La semaine dernière, le Wall Street Journal a publié un article d’Andrew Ackerman indiquant que l’administration Biden veut cibler les non-banques pour une surveillance plus stricte et une réglementation supplémentaire.

L’article indique que « l’administration Biden prépare le terrain pour cibler les entreprises non bancaires avec une surveillance fédérale plus stricte alors que les régulateurs s’inquiètent des menaces financières des entreprises opérant en dehors du système bancaire étroitement surveillé ».

L’article m’a frappé parce qu’il n’y a pas si longtemps, les membres d’une administration précédente proposaient de définir les prêteurs hypothécaires non bancaires comme un risque d’institution financière d’importance systémique (SIFI) en tant que secteur. L’hypothèse était que si l’une d’entre elles était menacée de faillite lors d’un événement de crédit majeur, toutes seraient également susceptibles de faire faillite et donc de qualifier les entités collectives au total de risques SIFI, cela ouvrirait la possibilité de superposer une réglementation importante sur chacune d’entre elles. .

En fait, l’ancien directeur de la FHFA, Mark Calabria, en a parlé au début de 2020 en déclarant: «Au lieu de se concentrer sur des entités spécifiques, le FSOC passera à une approche basée sur les activités, en se penchant plutôt sur les menaces globales pour la stabilité financière. En d’autres termes, même si aucun établissement non bancaire particulier n’est d’importance systémique, le FSOC pourrait déterminer qu’une activité, telle que les services non bancaires, l’est.

L’inquiétude concernant les non-banques a commencé après la Grande Récession de 2008 et s’est exacerbée sous l’administration Obama alors que les décideurs ont vu la montée rapide de la domination du marché de l’IMB (banquier hypothécaire indépendant) et la désaccentuation similaire des prêts du secteur bancaire, en particulier dans les programmes Ginnie Mae.

Le récent article du Wall Street Journal ne fait que renforcer l’opinion que la Calabre avait en 2020 en déclarant que «l’objectif serait de faciliter l’étiquetage des entreprises non bancaires en tant qu’institutions financières d’importance systémique, ou SIFI, une désignation qui ne s’applique actuellement qu’à la nation. grandes banques et impose une surveillance étendue dans le but de limiter les risques pour la stabilité financière.

Toute cette discussion devrait être extrêmement préoccupante pour tous les acteurs du secteur hypothécaire, en particulier les IMB. Avec la récente implosion de FTX, la société d’échange Bitcoin, l’accent mis sur les non-banques n’a fait que s’accroître et, malheureusement, la contagion du risque d’une réglementation accrue pourrait menacer l’ensemble du secteur non bancaire. Mais nous devons nous concentrer sur les vérités sur les IMB par rapport à toutes les autres crypto, fintech et nouvelles non-banques sur le marché.

Le fait est que le rôle inestimable que jouent les IMB mérite une contre-attaque pour repousser la mentalité de « jeter le bébé avec l’eau du bain » qui pourrait envahir Washington. La Mortgage Bankers Association a rédigé un article précieux sur les IMB qui devrait être une lecture obligatoire pour tous les décideurs alors qu’ils envisagent d’essayer de réparer quelque chose qui n’est tout simplement pas cassé.

Voici donc quelques points clés :

- Les IMB ne sont pas du tout liés à l’effondrement du FTX. Comme le souligne un récent article de NPR, le problème de FTX était peut-être plus similaire à ce qu’une ruée sur une banque pourrait produire en déclarant: «FTX ne pouvait pas répondre à la demande de retraits, et les avocats ont déclaré qu’en ce moment de crise, il est devenu évident il y avait de sérieux problèmes avec la direction de FTX. Ce qui met en évidence le deuxième point.

- Les IMB ne sont pas des entités à risque. Ils n’ont pas de « bilans » qui retiennent le risque de crédit ou de taux d’intérêt de manière significative. Les IMB servent généralement d’entités intermédiaires qui émettent des hypothèques à vendre à un certain nombre d’investisseurs, y compris Fannie et Freddie, des portefeuilles bancaires ou vendus en titres Ginnie Mae. Une fois cette transaction réalisée, les non-banques conservent principalement deux risques. Les initiateurs conservent le risque de représentation et de garantie contre la fraude ou la fausse déclaration, ainsi que les erreurs de traitement pouvant entraîner un défaut de prêt digne d’un rachat. Il s’agit d’un risque réel mais bien plus limité dans le monde des prêts QM d’aujourd’hui. L’autre risque n’est qu’un seul qui affecte les gestionnaires non bancaires qui pourraient être obligés de faire des avances aux détenteurs de Ginne Mae MBS si l’emprunteur fait défaut jusqu’à ce que le prêt soit retiré d’un pool. Mais même dans ce cas, le risque est la liquidité à court terme. Le réparateur est guéri par le FHA l’assurance hypothécaire une fois admissible à déposer une réclamation.

- Les banques, quant à elles, sont des institutions qui prennent des risques. Ils achètent et détiennent une variété d’actifs représentant plusieurs catégories d’hypothèques résidentielles, de deuxièmes hypothèques, de prêts commerciaux, d’automobiles, de cartes de crédit, d’étudiants, de marges de crédit et plus encore. En cas d’événement de crédit, ils présentent un risque beaucoup plus grand si les régulateurs échouent dans leur surveillance et c’est pourquoi le CCO et d’autres régulateurs prudentiels se concentrent tellement sur ce secteur. En fait, si vous pensez aux échecs majeurs qui ont suivi la récession de 2008, outre Lehman Brotherstu penses à UMOA, Wachovia, Indy-Mac, Je ne chasse pas, je préfère laisser les bêtes s’entretueretc. En fait, cette liste met en évidence les centaines de faillites bancaires après 2008. Les différences de risque, en particulier le risque systémique (SIFI) sont frappantes entre les institutions qui prennent des risques et celles qui passent par les IMB.

- Les IMB, plus important encore, sont réglementés. En fait, certains pourraient prétendre qu’ils sont confrontés à plus de réglementation que la plupart des autres institutions financières. Ils doivent réussir les examens et respecter les normes de capital, de conformité et de sécurité de leurs investisseurs, des prêteurs d’entrepôt, des GSE, de la FHA, de la VA, de l’USDA et de Ginnie Mae. Ils sont audités par le CFPB. Ils sont audités, généralement annuellement, par chaque État dans lequel ils opèrent. Et pour couronner le tout, plusieurs régulateurs fédéraux jouent un rôle dans leur supervision, du CFPB au HUD en passant par la FHFA.

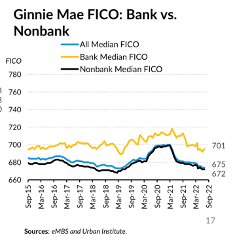

- Et enfin, il y a ceci : les IMB sont les entités assurant l’accès au crédit pour des millions d’accédants à la propriété. Comme le Institut urbain souligne dans leur chartbook trimestriel, les établissements de crédit non bancaires sont ceux qui offrent les cotes de crédit les plus faibles aux emprunteurs.

Et avec la FHA fournissant une majorité significative des prêts hypothécaires accordés aux Afro-Américains et aux acheteurs de maisons hispaniques, la dépendance à l’égard de l’IMB pour remplir la mission de HUD de servir ces segments est tout simplement critique.

Alors que le secteur bancaire s’est généralement éloigné du programme FHA, les IMB ont non seulement comblé ce vide, mais ils ont en fait élargi la boîte de crédit par rapport à l’époque où les banques étaient l’acteur dominant.

Écoutez, c’est dommage que quelqu’un comme moi doive écrire une histoire pour distinguer l’IMB d’être entaché par d’autres acteurs non bancaires sur les marchés financiers comme les FTX du monde.

C’est dommage que je doive expliquer clairement pourquoi les banques devraient être réglementées au niveau fédéral à un niveau différent de celui des IMB. Mais ne soyons pas assez fous pour penser que les régulateurs savent tout cela.

La seule façon de contrer les opinions qui existaient dans l’administration Trump avec Mark Calabria – et qui peuvent exister aujourd’hui – est de riposter. Ce n’est pas le moment d’argumenter passivement. C’est le moment d’utiliser nos voix.

Le MBA a écrit un excellent article à ce sujet il y a quelques années et d’autres comme le CHLA et les associations d’État se sont jointes à nous. Mais nous devons tous faire entendre notre voix et devenir agressifs maintenant. Il est temps de s’unir et de retrousser nos manches collectives et de s’engager de manière proactive.

David Stevens a occupé divers postes dans le financement immobilier, notamment en tant que vice-président principal de la famille unifamiliale chez Freddie Mac, vice-président exécutif de Wells Fargo Home Mortgage, secrétaire adjoint du logement et commissaire de la FHA et PDG de la Mortgage Bankers Association.

Cette colonne ne reflète pas nécessairement l’opinion de la rédaction de HousingWire et de ses propriétaires.

Pour contacter l’auteur de cette histoire :

Dave Stevens à [email protected]

Pour contacter l’éditeur responsable de cette histoire :

Sarah Wheeler à [email protected]